2016年冰箱市场分析:细分市场表现各异

2016年,中国冰箱市场规模下滑,虽然2016年下半年市场惊喜不断,但是从全年来看,中国冰箱市场实现零售量3462万台,同比下滑0.7个百分点,零售额964亿元,同比下滑1.8个百分点。如果说刚刚过去的两年,是中国家电企业整体提升结构、强化制造、夯实内功的关键年,那么刚刚开启的2017年便是中国家电企业在渠道融合、结构升级、产品差异、技术创新以及营销多样、用户深挖化等方面的突破攻坚年。

宏观利好因素消失

从2016年的政策环境来看:大范围家电销售刺激性政策出现的可能性几乎不存在;小范围的行业政策或不断出现,但是着眼于引领家电行业向绿色高效高端和市场规范化发展。家电下乡等促进政策期间销售的产品进入更新换代期,将成为未来几年市场发展的源动力。供给侧改革持续深化,助企业清除过剩产能,降成本提质量。《缺陷消费品召回管理办法》将9类家用电子电器产品纳入召回制度,将全面倒逼家电企业的精品战略有效可持续实施。热点城市房地产调控再次升级,楼市调控正在向纵深方向发展,房地产对家电的影响走向稳定和可持续,不是跳跃式的刺激。城镇化建设释放城乡协同下的机会,既不是普通的农村化,又不是普通的城市化,家电业需要在城乡结合过程中寻找新机会点和新城市。

宏观经济环境不容乐观,2017年世界经济快速复苏的可能性几乎为零,中国经济缺乏复苏的外界条件,预计将持续低速增长。投资、消费、出口拉动乏力,制造业正处于清产能去库存关键时期,吸引投资的能力和要求都将呈现较弱的态势。人民币对美元汇率连续第三年出现年度贬值,家电进口原材料将变相涨价。预计2017年我国呈现温和通胀(CPI同比增长3-4%),企业销售产品的价格和销量均会上涨,毛利率也显著扩张,净利润明显增加,企业盈利向好发展。PPI时隔五年再次超过CPI涨幅,折射原材料价格上涨幅度,企业调价势在必行,价格上涨将促进企业提升结构、生产提效、优化设计,带来利润结构优化和利润空间上扬,当然也可能带来更激烈的行业竞争。

社会环境也趋于多变,中国已是世界最大消费国,中产阶级崛起是大势所趋,一场品质消费的革命正在到来,中国的中产阶级重视家电的品质和细节,价格不再是制约购买的主要因素。社会结构变更将对整体社会消费及家电行业消费带来重大影响,60后逐渐退出一线舞台,70后正主导消费观,80后主导审美观,90后则是消费中的反叛力量。“十三五”时期,中国劳动力总量还算丰富,中国15-64岁劳动年龄人口数量2015年为10.53亿,2030年、2050年分别为9.58亿、8.27亿。人口红利趋于消失,导致未来无论是经济还是行业发展都要突破一个“减速关”。线上消费群体数量逐渐稳定,精准营销和引流成为关键,线上于线下逐渐融合,长远来看,线下渠道仍是主力。

技术环境:网络安全技术逐渐完善,用户数据安全性提升,将有利于未来WIFI互联网的冰系产品更大范围普及。智能化是公认的行业发展趋势,智能化技术会进一步落地,按照系统智能、平台化智能、单机智能不同路径发展。杀菌、节能、降噪、保鲜技术在冰箱技术上的应用将更加普及和深入。明年技术创新的比拼将更加激烈,以迎合细分市场需求,助力家电企业产品差异化发展。

全年压力有所缓解均价走低

据奥维云网数据显示,2016年全年冰箱共计销售量为3462万台,同比减少0.7%。其中,线上销量为923万台,同比增加49.4%;线下销量为2539万台,同比减少11.5%。2016年全年冰箱销售额达964亿元,同比减少1.8%。其中,线上销售额为162亿元,同比增加51.8%;线下销售额为802亿元,同比减少6.4%。

同时,从2016年分季度零售量规模及同比数据来看,2016年下半年冰箱市场表现令人惊喜。四季度线上零售量同比数据分为是-12.0%、-20.9%、-5.3%、-5.5%;线下零售量同比数据分为是38.6%、33.6%、60.4%、64.7%。对应的四季度线下零售额同比数据为-10.6%、-15.5%、-3.7%、-2.8%;线上零售额同比数据为42.5%、38.0%、53.3%、60.1%。

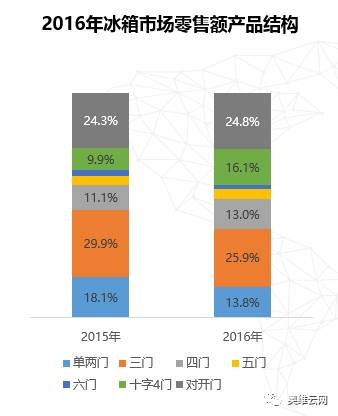

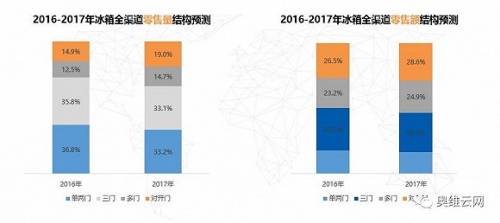

分冰箱门类看,2016年单两门、三门、六门冰箱市场零售额均受到不同程度的挤压,其中单两门冰箱从16.1%下降到了13.8%;三门冰箱从29.9%下降到了25.9%。而十字四门冰箱和四门冰箱则均有不同幅度的增长,其中十字四门表现尤为抢眼,从原来的9.9%增加到了16.1%。

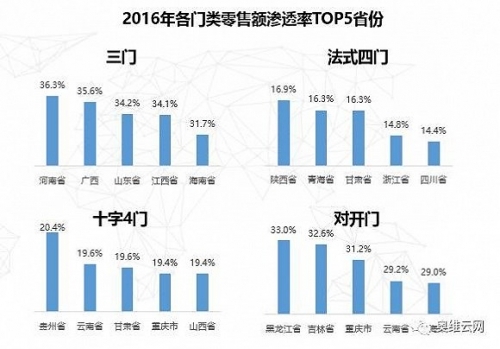

同时,最喜欢三门冰箱的是河南地区;法式四门则最受陕西人民喜爱;而十字四门冰箱渗透率最高的地方是贵州省,遥遥领先于其他地区;对开门冰箱在黑龙江省渗透率最高。

价格方面,各门类均价仍呈现负增长态势。2016年冰箱行业整体价格微增0.8个百分点。其中,6们冰箱从均价10083元飙升至12568元,涨幅达24.6个百分点,除此之外,其他门类冰箱价格均有所下滑,除十字四门冰箱降价幅度在10%以内,其余冰箱降幅在10-20%之间,三门直冷冰箱降幅最大,达19%。

从2016冰箱各产品类型价格布局来看,3500元以下市场基本由两三门冰箱把持,同时对开门低端产品也渗透至3000元以下。多门和对开门主力维持在5000-10000元价格段之间,其中与各门类横向对比,十字四门价格段跨度较短,价值定位相对偏高;对开门价格段布局则相对分散。中端价位段各门类均有参与,基本价格一致和门体结构的差异,产品配置相差较多。

细分市场表现各异

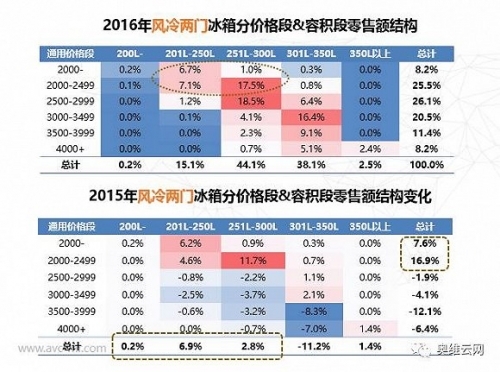

从冰箱细分市场来看,低价风冷成为两门冰箱增长的末班车。2500元以下市场走俏,推平风直冷差价后,风冷冰箱更加普及。2015两门风冷冰箱2500元以下价格段零售额结构增长幅度为24.5%,2500以上价格段的零售额占比均为下滑。2016年两门风冷冰箱2500元以下价格段零售额结构占比达到33.7%。冰箱价格的走低助力中小容积风冷的发展,小容积风冷产品层出不穷。2015两门风冷冰箱容积300L以下的零售额结构涨幅为9.9%,其中201L-250L涨幅为6.9%、251L-300L为2.8%,而300L以上容积段则为负增长,尤其是300L-350L容积段降幅达11.2%。可见201L-300L容积段2000元以下将成为市场下一个重点发展区域。

两门冰箱海尔一家独大,2016年海尔风冷两门冰箱零售额份额也已经超过直冷,西门子和美菱品牌的风冷增长幅度也较大,而三星则几乎都是风冷冰箱。分容积段来看,301L以上容积段两门冰箱风冷零售额渗透率已接近100%,2016年两门冰箱201L-250L容积段风冷零售额渗透率成倍增长,达到51.1%,251L-300L渗透率增长到了77.3%。风冷是趋势,而201L-300L容积段的两门风冷可谓是下一个竞争激烈的区域。

而这两个竞争激烈区域重叠起来的201L-300L容积段2000元以下价格段风冷两门冰箱被“四朵金花”垄断市场,分别是海尔、美的、美林和容声,加起来占据零售额份额的85%。从机型来看,也都为定频机。

2015三门风冷冰箱3000元以下价格段零售额结构增长幅度为24.8%,3000元以上价格段的零售额占比均为下滑。2016年风冷三门冰箱3000元以下价格段的零售额结构占比达到36.3%。三门风冷市场在容积上两端走俏,尤其是小容积的风冷渗透尤为迅速,2015年风冷三门冰箱容积在201L-250L之间的零售额结构变化最大,增长了11.2%。三门风冷市场目前的主力仍在250L-300L,价格相对分散,整体价格段集中向3000元以下偏移。

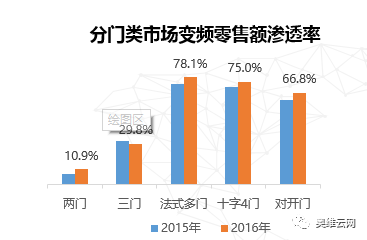

在三门冰箱领域,仍然是海尔独领风骚。2016年海尔三门冰箱零售额份额及组成中风冷定频的增长幅度最大。2016年三门TOP品牌除了海尔龙头老大,2-5名分别为西门子、容声、美的、美菱,这四个品牌相差不大,不分伯仲。处于第二位的西门子份额不及2015年,西门子后面的三名大有后来居上的趋势。2016年三门风冷零售额渗透率为59%,同比增加17.9%。三门变频零售额渗透率为29.8%,同比下降1.9%。

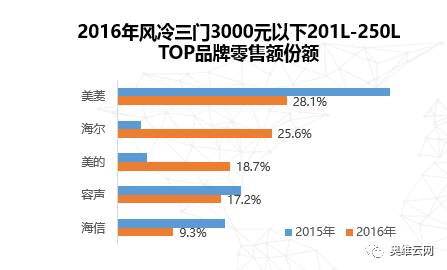

风冷三门市场中,3000元以下跃居成为主销段,增长趋势较好,主要贡献来自内资品牌的不断投入。2016年风冷三门3000元以下201L-250LTOP品牌前五位均为内资,,分别是美菱、海尔、美的、容声和海信。同时,海尔和美的的产品投入打乱了原有的品牌格局,美菱份额大幅下滑,容声和海信均受到波及,2016年表现均不如2015年。海尔和美的的产品多为2015年年底后投入,市场表现良好。在风冷市场,201L-250L和251L-300L,相同容积段中三门产品比两门产品均价高出600-700不等,价格优势相对较弱。

2016年法式四门TOP品牌零售额份额有增有减,海尔借助BCD-331WDGQ巩固了市场地位。2016年海尔份额达40.5%,第二位的西门子和第三位的美菱表现不及2015年,降到21.5%和9.4%。紧随其后的美的、博世和松下均有不同涨幅。

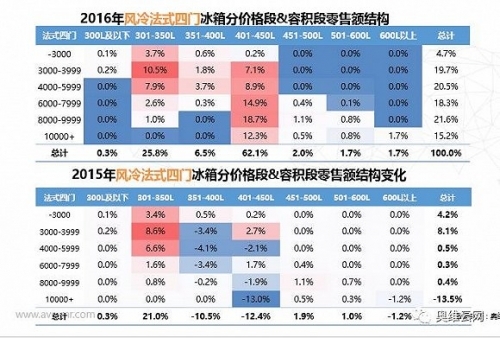

2016年法式四门容积结构调整基本完成,产品线冗长反成内耗。在容积和价格的交叉结果看,企业产品投入范围相对明确,低端401L-500L的配置更受欢迎。301L-350L的高增长主要来自品牌的新品投入,以海尔的BCD-331WDGQ为主。去年同期501L-600L容积段上产品布局较少,2016年该容积段的增长集中在6000-8000元价格段,同容积产品与对开无价格优势。整体来说,法式四门的容积和结构调整基本完成,更多的平台开拓对于企业本身也是一种内耗。

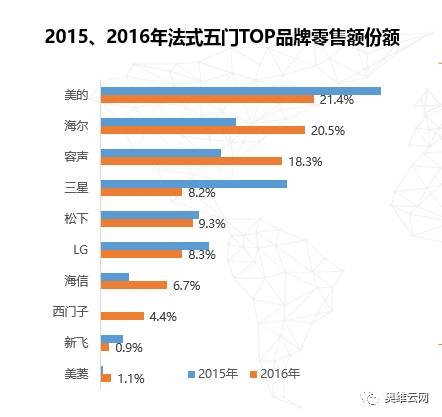

法式五门格局动荡,品牌持续换位。2015年的老大美的和第四位的三星,在2016年法式五门TOP品牌零售额份额都降幅明显,而海尔和容声则表现出相反的趋势,迎头赶上。

六门品牌投入大幅减少,外资高端品牌松下、日立、夏普仍在坚守,此外,海尔在2016年11月投入智能全景式六门产品。

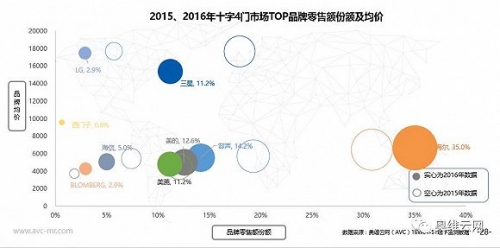

在十字四门领域,高端市场主要为LG和三星占据,2016年价格相较于之前略微下调,但是与其他品牌之间仍存在较大差价。除此之外的品牌均价都在10000元以下,海尔占据了十字四门零售份额的35%,一家独大,而第二名的容声仅占14.2%。

2016年十字新品105款,零售额占比20.9%。容积分布段401L-500L占44%,451L-500L占41.4%。新品变频渗透率85.8%,高于行业当前水平。新品主要为美的完善自身产品线,容声的产品更迭。容声两款439退市,新品改为439和435,4月上市至今表现欠佳。美的入市较晚,容积分布较为全面,其中451L-500L收效明显。西门子入局,三款新品配置和容积基本一致,海尔保持两个十字平台,2015年460和620仍保持其市场主力地位。

对开门冰箱的价格自2013年12月以来大致保持下降走势,2016年趋于稳定。在2015年12月,对开门冰箱价格降幅最为明显,近19%。而经过一年时间,到2016年底,降幅显著放缓。

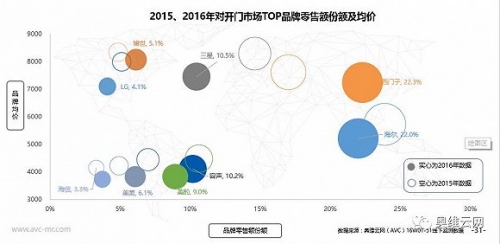

对开门冰箱海尔2016年零售份额表现不足,被西门子反超,西门子份额占22.3%,海尔为22%。第三名三星占比仅为10.5%,第一梯队和第二梯队拉开较大差距。

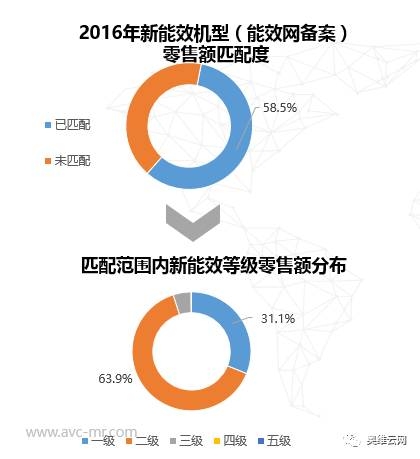

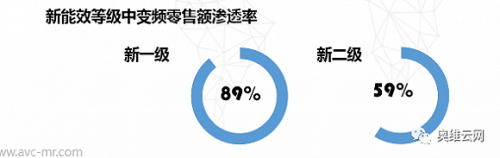

冰箱行业的一项重要标准GB12021.2-2015《家用电冰箱耗电量限定值和能效等级》于2016年10月1日正式实施,截至目前,能效标识网备案机型销售额占市场监测的58.5%。合资品牌对新能效反应较快,更新能效标识的积极性更高。新一级能效产品零售额占比超过30%,新一级市场,海尔零售额占比超70%。新二级能效市场零售额份额海尔占据第一位,达31.7%。

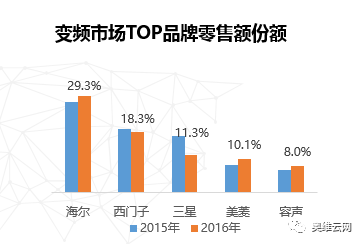

行业变频零售额渗透率为53%,同比提升7.2%。传统门类变频推进困难,三门市场西门子策略调整,变频渗透率下降。内资品牌借助价格优势,变频市场份额提升明显。在变频市场TOP品牌份额中前五位中的海尔、美菱和容声均比2015年有所提升,西门子和三星份额下降。

鉴于新一级的标准要求,变频成为一级能效的基础配置,企业在能效更新上多有技术支持,变频或将进一步推进。

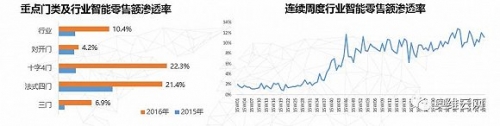

近两年智能渗透率呈上涨趋势,2016年行业智能零售额渗透率为10.4%,十字四门的渗透率最高,达22.3%。在重点门类中,对开门、十字四门、法式四门和三门的渗透率均有不同程度的提高。虽然身负厚望,但智能产品仅在促销节点有所突破,WIFI配置基本成为企业进行功能占位的选择,大屏产品在需求挖掘和落地上不够到位,一方面消费者对智能产品的接受度还有待提高,一方面整个智慧家庭生态系统的建立还浮于表面,智能冰箱发展还需新契机。

当前新一级零售额占比三成,略高于预期。整体来看,消费者对新一级的接受度高于预期,内资品牌应抓住性价比优势,打造新一级重点产品。

据奥维云网分析预测,2017年冰箱市场仍然将在压力下前行,零售量和零售额规模将与2016年相差不大,略微好一点。未来几年将保持平稳小步幅的增长趋势。

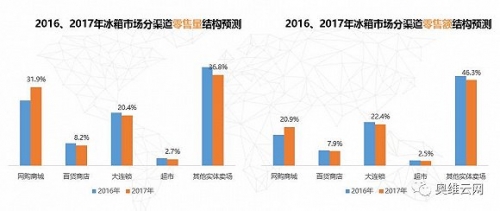

2017年线下渠道压力不减,电商占比将持续提升。2017年对开门和多门冰箱的零售量和零售额将进一步提升,继续挤压单两门和三门冰箱的份额。

相关新闻

版权声明

1、凡本网注明“来源:中国轻工业网” 的作品,版权均属于中国轻工业网,未经本网授权,任何单位及个人不得转载、摘编或以其它方式使用。已经本网授权使用作品的,应在授权范围内使用,并注明“来源:中国轻工业网”。违反上述声明者,本网将追究其相关法律责任。

2、凡本网注明 “来源:XXX(非中国轻工业网)” 的作品,均转载自其它媒体,转载目的在于信息之传播,并不代表本网赞同其观点和对其真实性负责。

3、如因作品内容、版权和其它问题需要同本网联系的,请于转载之日起30日内进行。